Mercado de divisas

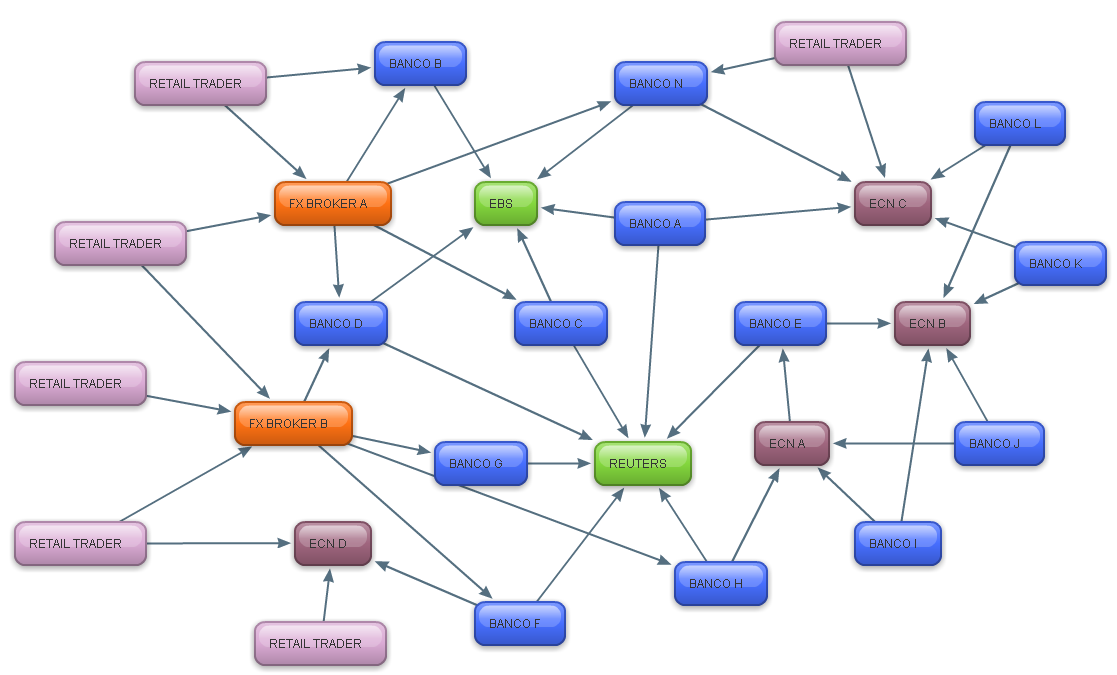

El mercado de divisas (también conocido como Forex, abreviatura del término inglés Foreign Exchange) es un mercado mundial y descentralizado en el que se negocian divisas.

Es en gran medida el mercado más grande del mundo en términos de valor efectivo negociado, e incluye la negociación entre grandes bancos, bancos centrales, especuladores grandes o pequeños, corporaciones multinacionales, gobiernos, y otros mercados financieros e instituciones. Los pequeños especuladores son una parte reducida de este mercado y pueden participar directamente por medio de empresas dedicadas a ofrecer servicios de TRADING o indirectamente a través de intermediarios o de bancos.

Una de las características principales del mercado Forex es el elevado volumen diario de transacciones: se mueven alrededor de 3 billones de dólares americanos (USD) cada día. Gracias a este mercado han surgido empresas especializadas que se encargan de brindar servicios de administración de cuentas en forex, fondos de inversión y sistemas automáticos. Hoy en día se puede asegurar con total veracidad que el mercado de intercambio de divisas (FOREX o FX) es el mercado financiero con mayor proyección de crecimiento en el mundo financiero moderno.

En los últimos años el mercado Forex ha adquirido mucha popularidad entre los inversores privados.[cita requerida] Esto se debe a la posibilidad de apalancamiento y a la oportunidad de participar en el alza y baja de los mercados. Los intermediarios más grandes y consolidados ofrecen cuentas para prácticas gratuitas que dan confianza a los operadores principiantes. Es importante entender los instrumentos financieros ofrecidos por los brokers de FX, y saber que siempre existe riesgo de pérdida. Cada uno debe decidir e identificar el nivel de riesgo que está dispuesto a tomar.

Una de sus principales diferencias frente al Mercado Bursátil es que el Mercado de Divisas carece de una ubicación centralizada. Opera como una red electrónica global de bancos, instituciones financieras y operadores individuales, todos dedicados a comprar o vender divisas en virtud de su volátil relación de cambio.

Características de Forex

Tamaño del mercado y liquidez

- El volumen de las transacciones

- La liquidez extrema del mercado

- El gran número y variedad de los intervinientes en el mercado

- Su dispersión geográfica

- El tiempo en que se opera - 24 horas al día (excepto los fines de semana).

- La variedad de factores que generan los tipos de cambio.

- El volumen de divisas que se negocia internacionalmente, con un promedio diario de US$ 3.8 billones, operando en un día lo que Wall Street puede llegar a operar en un mes en el mercado bursátil.

Los contratos de futuros de divisas fueron introducidos en 1972 en el Chicago Mercantile Exchange o Bolsa de Comercio de Chicago y es uno de los contratos que se negocian más activamente . El volumen de los futuros de divisas ha crecido rápidamente estos últimos años, pero explica solamente cerca del 7% del volumen total del mercado de moneda extranjera, según Wall Street Journal Europa (5/5/06, P. 20). Los diez participantes más activos explican casi el 73% de volumen negociado, según Wall Street Journal Europa, (2/9/06 P. 20).

Los grandes bancos internacionales proveen al mercado de divisas un precio de compra (bid) y otro de venta (ask). El spread (Finanzas) es la diferencia entre estos precios y normalmente se constituye como la retribución a la entidad por su papel de intermediario entre los que compran y los que venden usando sus canales. Por lo general el spread en las divisas más negociadas es de solamente 1-3 pips o puntos básicos. Por ejemplo, si el bid (precio de compra) en una cotización de EUR/USD es de 1.2200 mientras que el Ask (precio de venta) se establece en 1.2203, se pueden identificar con claridad los 3 puntos de Spread.

[editar]Características del negocio

Entre las implicaciones de no ser un mercado centralizado se encuentra el que no existe una sola cotización para las divisas que se negocian: ésta depende de los diferentes agentes que participan en el mercado.

| Rango | Divisa | Código ISO 4217 (Símbolo) | % Porcentaje (Abril de 2010) |

|---|---|---|---|

| 1 | USD ($) | 84.9% | |

| 2 | EUR (€) | 39.1% | |

| 3 | JPY (¥) | 19.0% | |

| 4 | GBP (£) | 12.9% | |

| 5 | AUD ($) | 7.6% | |

| 6 | CHF (Fr) | 6.4% | |

| 7 | CAD ($) | 5.3% | |

| 8 | HKD ($) | 2.4% | |

| 9 | SEK (kr) | 2.2% | |

| 10 | NZD ($) | 1.6% | |

| 11 | KRW (₩) | 1.5% | |

| 12 | SGD ($) | 1.4% | |

| 13 | NOK (kr) | 1.3% | |

| 14 | MXN ($) | 1.3% | |

| 15 | INR | 0.9% | |

| Otras | 12.2% | ||

| Total | 200% | ||

El mercado de divisas es un mercado global que aunque cuenta con acceso las 24 horas, en la práctica se ve limitado por el breve paréntesis de las operaciones en el fin de semana. Aún en esos periodos de interrupción, los distintos operadores pueden colocar posiciones de compra o de venta que se verán dinamizadas cuando el mercado comience a fluctuar. No es menos importante tener en cuenta que durante el periodo de negociación, la hora del día en la que se acceda en este mercado tiene un impacto directo en la liquidez para operar en una o en varias divisas. Los momentos en los que abren las principales bolsas del mundo son los de mayor liquidez y movimiento, si bien el mercado Forex no está directamente vinculado con la naturaleza de estos centros de negociación. Dado que estamos hablando de un mercado extrabursátil, no se deben menospreciar los cambios que estos centros pueden provocar.

Los principales centros de negociación son las bolsas deLondres, Nueva York y Tokio. Primero abren los mercados asiáticos, posteriormente abren los mercados europeos y finalmente abren los mercados americanos. El mercado abre el domingo por la tarde (hora de la costa Este deEstados Unidos) y cierra el viernes a las 4:00 p.m. hora del Este. Esto permite que los inversores tengan acceso permanente a los mercados con el beneficio de una mayor liquidez y una capacidad de respuesta rápida a los acontecimientos económicos o políticos que tengan efecto sobre él.

Las fluctuaciones en los tipos de cambio son causadas, generalmente, por flujos monetarios reales así como por las expectativas de cambios en ellos debido a los cambios en las variables económicas como el crecimiento del PIB, inflación, los tipos de interés, presupuesto y los déficits o superávits comerciales, entre otras.

Las noticias importantes se publican, a menudo en fechas programadas, así que los inversores tienen acceso a las mismas noticias al mismo tiempo. Sin embargo, los grandes bancos tienen una ventaja importante: pueden ver el libro de órdenes de sus clientes.

En el mercado de divisas, las monedas se negocian en pares. Cada par de monedas constituye un producto individual y es tradicionalmente anotado como XXX/YYY, donde YYY es el código internacional de tres letras ISO 4217 en el cual el precio de una unidad de XXX se expresa.Por ejemplo: EUR/USD es el precio del Euro (EUR) expresado en dólares americanos (USD) entendiéndose que un 1 euro = 1.2887 dólares estadounidenses (17 de Agosto de 2.010)

Según el estudio del BIS, los pares de monedas más negociados eran:

- EUR/USD - 28%

- USD/JPY - 17%

- GBP/USD (también llamado cable) - 14%

El dólar estadounidense estuvo involucrado en el 89% de las trasacciones, seguida por el euro (37%), el yen (20%) y la libra esterlina(17%).

Los Principales Actores en el Mercado de Divisas

Bancos Comerciales y de Inversión

Comenzamos a analizar a los participantes del mercado más grandes: los bancos. A pesar de que su tamaño es enorme en comparación con el trader de divisas medio, sus preocupaciones no son diferentes a las de los pequeños especuladores. Ya sea un creador o un tomador de precios, ambos intentan obtener un beneficio de su participación en el mercado Forex.

¿Qué es un creador de mercado? Para ser considerado un creador de mercado en Forex, un banco o broker debe estar preparado para cotizar el precio en ambos sentidos, mostrando simultáneamente el precio al cual está dispuesto a comprar (bid) y a vender (ask) a todos los participantes en el mercado que lo soliciten, sean o no también creadores de mercado.

Los creadores de mercado obtienen su beneficio de la diferencia entre el precio de compra y el precio de venta ofrecido, denominada horquilla o spread. También reciben una compensación por su capacidad para gestionar sus riesgos globales en Forex utilizando no sólo los mencionados ingresos de las horquillas, sino también por otros ingresos por liquidación, swaps y conversiones de beneficios y pérdidas residuales.

Es posible acceder a los tipos de cambio cotizados a través de brokers de todo el mundo, por teléfono o electrónicamente a través de plataformas de negociación.

Los creadores de mercado obtienen su beneficio de la diferencia entre el precio de compra y el precio de venta ofrecido, denominada horquilla o spread. También reciben una compensación por su capacidad para gestionar sus riesgos globales en Forex utilizando no sólo los mencionados ingresos de las horquillas, sino también por otros ingresos por liquidación, swaps y conversiones de beneficios y pérdidas residuales.

Es posible acceder a los tipos de cambio cotizados a través de brokers de todo el mundo, por teléfono o electrónicamente a través de plataformas de negociación.

Hay cientos de bancos que participan en Forex. Ya sea a gran o a pequeña escala, los bancos participan en los mercados de divisas no sólo para compensar sus propios riesgos de divisa y los de sus clientes, sino también para aumentar la riqueza de sus accionistas. Cada banco, aunque organizándose de manera diferente, tiene una mesa de operaciones responsable de la ejecución de órdenes, la creación de mercado y la gestión de riesgos. La mesa de divisas también puede ocuparse de obtener beneficios directamente a través de coberturas, arbitraje u otro conjunto diferente de estrategias.

Muchas veces los bancos también se posicionan por su cuenta en los mercados de divisas guiados por su visión particular de los precios de mercado. Lo que probablemente les distingue de los participantes no bancarios es su acceso exclusivo a los intereses de compra y venta de sus clientes. Esta información "interna" puede ofrecer al banco una visión sobre las probables presiones compradoras y vendedoras sobre los tipos de cambio en un momento dado. Si bien esto es una ventaja, su valor es relativo: ningún banco es más grande que el mercado - ni siquiera los mayores bancos del mundo pueden decir que sean capaces de dominar el mercado. De hecho, los bancos, al igual que el resto de participantes, son vulnerables a los movimientos del mercado y también están sujetos a la volatilidad del mercado.

Del mismo modo que tenemos una cuenta de margen con un broker, los bancos han establecido acuerdos del tipo deudor-acreedor entre sí, que hacen posible la compra-venta de divisas. Para compensar los riesgos de mantener posiciones en divisas asumidos como resultado de las transacciones de los clientes, los bancos realizan acuerdos recíprocos para cotizarse entre sí durante todo el día cantidades predeterminadas.

Los acuerdos de negociación directa pueden incluir condiciones tales como, por ejemplo, una horquilla máxima, que deberá ser mantenida salvo bajo condiciones extremas, por ejemplo. Además puede incluir que el tipo de cambio sea ofrecido dentro de un plazo razonable de tiempo.

El mercado interbancario por lo tanto se puede entender en términos de una red, formada por bancos e instituciones financieras los cuales, conectados a través de sus mesas, negocien los tipos de cambio. Dichos tipos no son sólo indicativos, son precios reales de negociación. Para entender la uniformidad de los precios, tenemos que imaginar precios recopilados de forma instantánea a partir de precios cruzados por cientos de instituciones a través de una red agregada.

Además de la tecnología disponible, la competencia entre bancos también contribuye a unas horquillas y precios ajustados.

Bancos Centrales

La mayoría de las economías de mercado desarrolladas tienen un banco central en calidad de autoridad monetaria principal. El papel de los bancos centrales tiende a ser diverso y puede diferir de un país a otro, pero su deber como bancos del gobierno no es operar para obtener beneficios, sino facilitar las políticas monetarias del gobierno (suministrar y mantener la disponibilidad del dinero) y ayudar a suavizar las fluctuaciones del valor de su divisa (a través de los tipos de interés, por ejemplo).

Los bancos centrales mantienen depósitos en moneda extranjera denominados "reservas", también conocidos como "reservas oficiales" o "reservas internacionales". Esta forma de activos de los bancos centrales se utiliza en política de relaciones exteriores y nos aporta mucha información acerca de la capacidad de los países para reparar su deuda externa y también acerca de la calificación crediticia del país.

Mientras que en el pasado las reservas se mantenían sobre todo en oro, hoy son principalmente están constituidas por dólares estadounidenses. Sin embargo, es habitual hoy en día que los bancos centrales tengan varias monedas a la vez. En todo caso, no importa las monedas que posean los bancos, el dólar estadounidense sigue siendo la moneda de reserva más importante. Las diferentes monedas de reserva que los bancos centrales poseen como activos pueden ser dólares, euros, yenes japoneses, francos suizos, etc. Ellos pueden usar estas reservas como un medio para estabilizar su propia moneda. En la práctica esto significa la vigilancia y el control de la integridad de los precios negociados en el mercado y, eventualmente, la utilización de estas reservas para poner a prueba los precios de mercado negociando en el mercado interbancario. Se puede hacer esto cuando se piensa que los precios están demasiado alejados de las valoraciones fundamentales económicas.

La intervención puede adoptar la forma de compra directa para presionar los precios al alza o vender para bajar los precios. Otra táctica utilizada por las autoridades monetarias es entrar en el mercado y señalar que una intervención es posible, comentando en los medios de comunicación cuál es el nivel ideal para su divisa. Esta estrategia también se conoce como "jawboning" (persuasión) y se puede interpretar como un precursor de la acción oficial.

La mayoría de los bancos centrales preferirían dejar que las fuerzas del mercado movieran los tipos de cambio, en este caso convenciendo a los participantes del mercado para invertir la tendencia en una determinada divisa.

La mayoría de los bancos centrales preferirían dejar que las fuerzas del mercado movieran los tipos de cambio, en este caso convenciendo a los participantes del mercado para invertir la tendencia en una determinada divisa.

En circunstancias extremas, por ejemplo después de una fuerte tendencia o desequilibrio en un tipo de cambio, mantener una estrecha vigilancia sobre la retórica y las acciones de los bancos centrales, dado que una intervención puede ser adoptada en un intento de invertir el tipo de cambio y anular la tendencia establecida por los especuladores. Esto no es algo que suceda a menudo, pero puede verse especialmente en momentos en los que los tipos de cambio se descontrolan, ya sea bajando o subiendo con demasiada rapidez.

En esos momentos los bancos centrales pueden intervenir con el fin de generar una reacción específica. Ellos saben que los participantes del mercado les prestan mucha atención y respetan sus comentarios y acciones. Su enorme poder financiero para prestar o imprimir dinero les concede una gran importancia a la hora de decidir el valor de una divisa. Las opiniones y comentarios de un banco central nunca deben ser ignorados y es siempre una buena práctica seguir sus comentarios, ya sea en los medios de comunicación o en su página web.

En esos momentos los bancos centrales pueden intervenir con el fin de generar una reacción específica. Ellos saben que los participantes del mercado les prestan mucha atención y respetan sus comentarios y acciones. Su enorme poder financiero para prestar o imprimir dinero les concede una gran importancia a la hora de decidir el valor de una divisa. Las opiniones y comentarios de un banco central nunca deben ser ignorados y es siempre una buena práctica seguir sus comentarios, ya sea en los medios de comunicación o en su página web.

Empresas y Corporaciones

No todos los participantes tienen la facultad de fijar los precios como creadores de mercado. Algunos simplemente compran y venden de acuerdo con el tipo de cambio vigente, pero constituyen un importante volumen del total negociado en el mercado.

Este es el caso de las empresas y negocios de cualquier tamaño, desde un pequeño negocio de importación/exportación hasta una empresa que genera flujos de caja de billones de dólares en efectivo. Ellos están obligados por la naturaleza de su negocio -recibir o hacer pagos por bienes o servicios que hubieran prestado- a participar en operaciones comerciales o de capital que les obligan a realizar transacciones de compra-venta de divisas. Este tipo de participantes denominados "traders comerciales" utilizan los mercados financieros para compensar riesgos y cubrir sus operaciones. Los traders no comerciales, en cambio, son los considerados especuladores. En ese grupo se incluye a los grandes inversores institucionales, hedge funds y otras entidades que estén negociando en los mercados financieros para obtener ganancias de capital.

El Trader Individual

Hasta la popularización del trading en Internet, Forex era principalmente dominio de los bancos centrales y de los bancos comerciales y de inversión. Con la disponibilidad cada vez más extendida de las redes electrónicas de negociación y de los sistemas de casado de órdenes, el trading en el mercado de divisas es ahora más accesible que nunca.

Acceder al mercado se ha vuelto factible para las corporaciones internacionales no bancarias como los hedge funds, que ahora puede operar a través de intermediarios, gracias a las redes electrónicas. Ellos son el nivel superior que realmente mueve el mercado de divisas comprando o vendiendo grandes cantidades en el medio y largo plazo: su horizonte de inversión es generalmente de semanas a meses, posiblemente años. Sus operaciones desequilibran el mercado, lo que exige un ajuste de precios para reequilibrar la oferta y la demanda.

La presencia de tales entidades de gran peso puede parecer bastante desalentadora para cualquier aspirante a trader. Pero el hecho es que la presencia de estas grandes entidades y su gran volumen de transacciones también pueden servir para beneficiarnos como traders.

Los traders individuales, por el contrario, no mueven el mercado de divisas en el largo plazo. Su escala temporal es generalmente mucho más baja y también lo es su horizonte de inversión. Por lo tanto, no afectan al equilibrio entre oferta y demanda de la misma manera, ni sus posiciones tienen un efecto duradero en los precios de las divisas. Pero por otro lado, sus modelos de trading y los menores volúmenes que manejan les permite tener una mayor flexibilidad para entrar y salir del mercado.

Brokers Online Minoristas

En las secciones anteriores hemos visto cómo funciona el mercado de divisas. Ahora vamos a ver cómo su funcionamiento interno puede afectar a nuestra operativa aprendiendo más acerca de los brokers minoristas de Forex.

Si Vd. desea intercambiar una divisa por otra y obtener ganancias, igual que el resto de la gente, no podrá acceder a los precios disponibles en el mercado interbancario. Simplemente no podemos irrumpir en Citigroup o Deutsche Bank y empezar a tirar Euros y Yenes alrededor, a menos que sea un hedge fund o una multinacional con millones de dólares. Para participar en Forex, Vd. necesita un broker minorista, mediante el cual operar con cantidades mucho más pequeñas.

Los brokers son generalmente empresas muy grandes con una elevada facturación derivada del trading, que proporcionan la infraestructura a los inversores individuales para operar en el mercado interbancario. La mayoría de ellos son creadores de mercado para el trader minorista, y con el fin de ofrecer precios competitivos en ambas direcciones, tienen que adaptarse a los cambios tecnológicos que tienen lugar en la industria, como veremos a continuación.

¿Qué significa operar directamente con un creador de mercado? La mayoría de los creadores de mercado tienen una mesa de operaciones, el cual es el método tradicional que la mayoría de los bancos e instituciones financieras utilizan.

¿Qué significa operar directamente con un creador de mercado? La mayoría de los creadores de mercado tienen una mesa de operaciones, el cual es el método tradicional que la mayoría de los bancos e instituciones financieras utilizan.

El creador de mercado interactúa con otros bancos creadores de mercado para gestionar su exposición a la posición y al riesgo. Cada creador de mercado ofrece un precio ligeramente diferente en un par de divisas en función de su libro de órdenes y de los precios recibidos.

Como trader, Vd. debe ser capaz de generar beneficios independientemente de si está utilizando un creador de mercado o un acceso más directo a través de un broker sin mesa de dinero (Non-Dealing Desk o, abreviado, NDD) o una red electrónica de negociación (Electronic Communications Network o, abreviado, ECN). Pero, sin embargo, siempre será imprescindible saber qué es lo que sucede en el lado contrario de sus operaciones. Para ello, primero tiene que entender la función de intermediario de un broker.

El mercado interbancario es el lugar en el que los brokers de Forex compensan sus posiciones, pero no exactamente de la misma manera que los bancos. Los brokers minoristas de divisas por lo general no tienen acceso a la cotización en el mercado interbancario a través de plataformas de trading como EBS o Reuters Dealing, pero pueden utilizar sus datos para alimentar sus servidores de precios o pueden negociar a través de un broker primario. Una integridad mejorada de los precios es un factor importante que los traders tienen en cuenta cuando se trata operar en productos negociados fuera de un mercado organizado, ya que la mayoría de los precios provienen de redes interbancarias descentralizadas.

Con el fin de cotizar precios a sus clientes y compensar sus posiciones en el mercado interbancario, los brokers requieren un cierto nivel de capitalización, acuerdos comerciales y disponer de contacto electrónico directo con uno o varios bancos creadores de mercado. Los bancos que deseen participar como creadores de mercado primarios exigen las relaciones de crédito con otros bancos, en función de su capitalización y solvencia.

Con el fin de cotizar precios a sus clientes y compensar sus posiciones en el mercado interbancario, los brokers requieren un cierto nivel de capitalización, acuerdos comerciales y disponer de contacto electrónico directo con uno o varios bancos creadores de mercado. Los bancos que deseen participar como creadores de mercado primarios exigen las relaciones de crédito con otros bancos, en función de su capitalización y solvencia.

Cuantas más relaciones de crédito tenga, mejor precio recibirán. Lo mismo sucede con los brokers de divisas minoristas: según el tamaño del broker en términos de capital disponible, mejores serán los precios y mayor eficacia podrá proporcionar a sus clientes. Generalmente esto es así porque los brokers son capaces de agregar varios proveedores de datos y cotizar siempre la horquilla media más estrecha para sus clientes.

A continuación se presenta un ejemplo simplificado de cómo un broker cotiza un precio para el par GBP/USD:

A continuación se presenta un ejemplo simplificado de cómo un broker cotiza un precio para el par GBP/USD:

El broker selecciona el mayor precio de venta (Banco D) y el menor precio de compra (Banco C) y los combina obteniendo la mejor cotización disponible:

En realidad, el broker agrega su margen a la mejor cotización de mercado a fin de obtener un beneficio. El precio finalmente cotizado a los clientes sería algo como:

Al abrir la denominada "cuenta de margen", con un broker, estamos firmando un acuerdo similar a un contrato de crédito, en el que nos convertimos en acreedor del broker y él, a su vez, en su prestatario.

¿Qué sucede en el momento de abrir una posición? ¿Envía el broker la cantidad a negociar al mercado interbancario? Sí, puede hacerlo. Pero también puede decidir que coincida con otra orden por la misma cantidad de otro de sus clientes, ya que pasar la orden a través del interbancario significa pagar una comisión u horquilla.

De esta forma, el broker actúa como un creador de mercado. A través de complejos sistemas de casado de órdenes, el broker es capaz de compensar órdenes de todos los tamaños y de todos sus clientes entre sí. Pero dado que el flujo de órdenes no es una ecuación de suma cero - puede haber más compradores que vendedores en un momento dado - el broker ha de compensar este desequilibrio en su libro de órdenes abriendo una posición en el mercado interbancario. Obviamente, muchas de estas funciones de intermediación han sido significativamente automatizadas, eliminando la necesidad de intervención humana.

Los Principios Básicos de Análisis Técnico

El propósito del análisis técnico es la realización de previsiones de precios. Al procesar los datos históricos del mercado de cualquier activo financiero, podemos intentar anticipar sus movimientos futuros y sacar provecho de ellos. Hay varias premisas en favor de la fiabilidad del análisis técnico que se basan en la experiencia y la observación prolongada. Estas premisas, extraídas de la Teoría de Dow, son las siguientes:

1. Una tendencia del mercado en movimiento es más probable que persista que lo contrario.

Esto resulta obvio con sólo mirar cualquier gráfico de precios. Por supuesto, el objetivo de cualquier trader es ser consciente de la dirección general del mercado, para unirse a la tendencia dominante y operar para obtener beneficios.

2. Los mercados son mecanismos que descuentan la información.

En otras palabras, los analistas técnicos asumen que los fundamentales del mercado ya están representados en el precio así que lo que percibimos en los gráficos es un reflejo de cualquier variable fundamental que afecte el mercado. Hoy en día, con los sistemas de comunicaciones instantáneas actuales, esto es más cierto que nunca.

Ya sea por el movimiento unidireccional de los precios en una tendencia o por la rápida reacción a nuevos datos fundamentales, es evidente que los mercados muestran un comportamiento humano. De las premisas anteriores se puede deducir que la psicología humana está siempre presente en los mercados y que el análisis técnico tiene como objetivo visualizar y cuantificar la misma.

3. Lo que ha ocurrido en el pasado volverá a suceder.

Esta tercera premisa se basa en el supuesto de que el comportamiento humano, así como la psicología humana nunca cambian, y que el precio la reflejará a través de la aparición repetida de ciertos patrones y tendencias en la acción del precio de la acción.

Podemos considerar que la acción del precio, como resultado de la toma humana de decisiones, presenta un propósito. Aunque algunas personas creen que el movimiento de los precios es totalmente aleatorio e impredecible, los analistas técnicos siempre están dispuestos a identificar y cuantificar patrones de comportamiento mediante el examen de los mercados en el pasado. Mientras que los mercados son impredecibles en esencia, se considera habitualmente que los participantes del mercado se adhieren a determinados hábitos, que rara vez se rompen. Como trader, su objetivo es hacer uso de esta información con el fin de obtener una ligera ventaja sobre la eventual imprevisibilidad del mercado.

Desventajas del Análisis Técnico

A pesar de que representa una verdadera ventaja para el trader, el análisis técnico presenta algunas desventajas. Quienes se oponen al análisis técnico apuntan a varios problemas relacionados con la aplicación de sus métodos.

1. No permite conocer los fundamentales que subyacen en el mercado.

Un argumento común es que el análisis técnico tiene por objeto predecir un determinado resultado de un patrón gráfico, haciendo caso omiso de las razones de los movimientos que pueden deberse a factores fundamentales o a flujos de órdenes. Esta es una limitación obvia del análisis técnico y cualquier trader que se sienta incómodo con esta desventaja deberá encontrar apoyo en los capítulos que se dedican al análisis fundamental y al comportamiento del precio, respectivamente.

2. La falta de objetividad científica.

Aunque algunas teorías ofrecen una cierta objetividad en el análisis, otros estudios no necesariamente puede conducir a una interpretación objetiva. Es por ello que a veces se hace referencia al análisis técnico como si fuera más un arte que una ciencia. Es también dónde los prejuicios individuales y de la masa entran en juego.

En el capítulo anterior, hablamos de la profecía de autocumplimiento refiriéndonos al hecho de que cuanta más gente se acerque a los mercados con métodos de análisis técnico, es más probable el cambio esperado en el precio se produzca. Este es un argumento común que señala la falta de una tesis comprobada. El hecho de que los traders que operan en diferentes horizontes temporales, con expectativas y perfiles de riesgo distintos, hace que sea difícil encontrar un enfoque común a la mencionada profecía de autocumplimiento.

3. La singularidad de la aparición de un patrón.

Otro argumento legítimo a favor de la falta de fiabilidad del análisis técnico se basa en la observación de la acción del precio en el pasado sobre la que los métodos técnicos se basan a menudo no se repite de la misma manera. Esto puede dar lugar a incongruencias en el análisis y la inconsistencia en los métodos.

Llegados a este punto, sin embargo, Vd. deberá preguntarse si estos argumentos pueden ser considerados para ganar dinero en los mercados. ¡Por supuesto que puede, y le vamos a mostrar cómo!

Es cierto que los traders nunca acertarán en el 100% de las ocasiones cuando se utiliza cualquier estrategia basada en análisis técnico. Sin embargo, a menudo los estudios técnicos permiten obtener una esperanza positiva.

Una lección valiosa es sin lugar a dudas que el análisis no es el único factor que permite crear un plan de trading completo. Una correcta gestión monetaria y una actitud entrenada para seguir las normas son elementos que ofrecen ventajas adicionales a incluir en el plan de trading. Por lo tanto, no se preocupe en exceso por los inconvenientes antes mencionados - los traders técnicos han aprendido a vivir con ellos.

Indicadores Técnicos Más Comunes

No hay razón para complicar las cosas cuando estamos aprendidos a operar. Es por ello que vamos a examinar sólo algunos indicadores habituales, empezando por el estudio de su naturaleza en profundidad y ver qué implementaciones y parámetros les hacen más eficaces.

Vd. no necesita dedicar su tiempo a recoger datos sobre los precios para hacer uso de los indicadores técnicos. Cualquier trader particular puede acceder a numerosas herramientas técnicas a través de la mayoría de plataformas de trading.

Medias Móviles

Las medias móviles son uno de los indicadores técnicos más populares. Son ideales para suavizar las series de datos de precios y hacer que la identificación de la dirección de las tendencias sea más sencilla, algo que es especialmente útil en mercados volátiles como Forex. Dado que los datos pasados del precio son la variable fundamental en su fórmula, las medias son consideradas como indicadores retardados. Por lo tanto, las medias móviles funcionan como seguidoras de tendencia que para predecir cuándo una tendencia está comenzando o está llegando a su fin.

Con estas características en mente, primero debemos considerar las medias móviles por lo que son capaces de hacer. Este proceso no tiene por qué ser un examen científico - por lo menos no en esta etapa. Por lo general, una simple evaluación visual de la media móvil puede determinar si tiene las características que necesitamos para nuestra estrategia de trading.

Los tipos más populares de medias móviles son la media móvil simple (SMA), la media móvil exponencial (EMA) y la media móvil ponderada (WMA). La primera se obtiene calculando el precio medio de un par de divisas en un número determinado de períodos. La mayoría de las medias móviles se crean utilizando los precios de cierre, aunque es posible crear las medias móviles de los precios de apertura, los mínimos y los máximos.

La ilustración anterior resalta el hecho de que el indicador va por detrás de la acción. Por lo tanto, cuando los precios no están en tendencia, las medias móviles pueden dar información engañosa. Con el fin de reducir el retardo, los analistas técnicos crearon una serie de medias móviles, siendo las más comunes la exponencial y la ponderada. Ambas dan más importancia a los precios de cierre más recientes y se la restan a los precios de cierre más alejados.

A primera vista, la diferencia entre la media móvil exponencial y la media móvil simple parece mínima. Sin embargo, la media móvil exponencial está siempre más cerca del precio real cuando está en tendencia.

La elección de la media móvil a utilizar dependerá del concepto en el que basemos nuestro método de trading, así como la forma en la que el par de divisas considerado ha reaccionado a ella en el pasado. La media móvil simple, obviamente, tiene un retraso, pero la exponencial y la ponderada pueden ser propensas a una mayor volatilidad y generar más señales falsas. Así que su papel es tener en cuenta estos aspectos e incluso pensar en formas de aprovecharlos. Algunos traders prefieren utilizar las medias móviles exponenciales en escalas temporales pequeñas para capturar las tendencias incipientes, mientras que otros prefieren medias móviles simples en escalas grandes de tiempo para mantener posiciones.

Una media móvil perfecta, por tanto, debería tener un retardo mínimo cuando el precio inicia una tendencia y al mismo tiempo debe ser lo suficientemente suave cuando la acción del precio está dentro de un rango. Pero no existe la media móvil perfecta por lo que tendremos que elegir un sólo atributo a la vez: o la suavidad o la sensibilidad. De hecho, no hay ningún indicador técnico perfecto, todas ellos producen las denominadas señales "falsas".

Como primera aproximación a cualquier indicador debemos experimentar con él representándolo en el gráfico y jugar con los diferentes parámetros a fin de hacernos una idea de la sensibilidad del indicador para un par de divisas específico y su fiabilidad como generador de señales. Deje el dilema entre sensibilidad y fiabilidad para los analistas: como estratega y trader, su propósito es encontrar una herramienta que pueda ayudarle a interpretar lo que ya está viendo en la acción del precio.

El gráfico anterior del EUR/CAD, ¿no le dice nada? De hecho, una única media móvil no es probablemente la mejor opción para construir una estrategia de negociación. Antes de la caída, el precio estuvo girándose en torno a su media móvil. Después de la caída, el par continuó con su comportamiento errático sin desarrollar una tendencia, no dando señales claras sobre qué hacer y cómo obtener beneficios con la acción del precio.

¿Qué tal si añadimos una EMA 50 al gráfico y usamos dos medias móviles con el fin de proporcionar señales de entrada?

Siguiendo con el mismo gráfico, podemos ver la tendencia del tipo de cambio entre períodos de consolidación. A veces es difícil determinar cuándo una tendencia se detendrá y un rango comenzará. Pero fíjese en los períodos laterales, las roturas (tanto al alza como a la baja) y los períodos de tendencia. También se observa la dirección de los cruces de las medias móviles y la forma en que podría haber sido utilizado para apuntar en la dirección de la tendencia.

La media móvil más rápida, que se mide en el período más corto de tiempo, puede ser utilizada como proxy para el precio y por lo tanto eliminar las fluctuaciones a corto plazo en su comportamiento. Los analistas técnicos consideran el cruce de la media rápida por encima de la media lenta como una señal alcista y el cruce de la media rápida por debajo de la media lenta como una señal bajista.

Las medias móviles también son las bases fundamentales para la construcción de muchos indicadores técnicos. Este es el caso de nuestro siguiente indicador, el Moving Average Convergence Divergence (MACD).

El oscilador MACD

El MACD puede ser interpretado de manera similar a otras medias móviles y se utiliza como un indicador de seguimiento de tendencia. Es decir, cuando el MACD cruza por encima de la línea de señal del MACD, tenemos una señal alcista, y por el contrario, cuando el MACD cruza por debajo de la línea de señal del MACD, una tendencia a la baja puede estar comenzando y la señal será bajista.

Sus parámetros por defecto suelen ser 26, 12, 9 y estos son sus componentes:

1. La línea MACD utiliza una media móvil exponencial rápida y otra larga (por defecto de 12 y 26 periodos) y calcula la diferencia entre ambas.

2. Una línea de señal que se calcula como la media móvil exponencial de la línea MACD. Esto se representa como la señal del MACD.

3. El tercer elemento es la "línea cero" o línea central.

El MACD se mueve alrededor de la línea central y no tiene límites superior o inferior como otros osciladores (el RSI, por ejemplo). Por tanto, se dice que es un "oscilador abierto". La línea central representa el punto en que las medias móviles son iguales.

Si las EMAs que componen el MACD se cruzan a la baja y generan una señal bajista, ello se traslada al indicador de manera simultánea produciendo un cruce de la línea MACD con su línea central. Y viceversa, cuando la línea MACD cruza la línea central al alza, esto significa que las dos EMAs con las que se construye el indicador están cruzándose al alza.

4. Por último, se calcula la diferencia entre el MACD y la línea de señal del MACD y se representa en forma de histograma.

Si va a utilizar el MACD, considere la posibilidad de incluir el histograma también. En ocasiones, el propio MACD puede estar siguiendo el precio muy bien, pero el histograma puede alertar al analista con experiencia de que un giro en el precio se puede producir dando señales de divergencia. Más adelante veremos qué es una divergencia.

El mismo dilema en cuanto a las medias móviles se aplica también al MACD: las medias móviles más cortas serán más sensibles y generarán más cruces, mientras que las medias móviles más largas siempre irán por detrás del precio y generarán menos señales.

¿Por qué no cambiamos entonces su configuración por defecto y hacemos algo creativo con el MACD? Obtendremos menos señales con la configuración 36,81,18, pero ¿son por ello menos fiables? Observe cómo la configuración que se muestra a continuación detecta el comienzo de una tendencia cuando el cruce de la línea MACD está cerca de su línea central. Puede que Vd. se pregunte de donde vienen esos números tan extraños. La respuesta es que son múltiplos de 9.

El MACD se basa en el concepto de convergencia-divergencia. Pero, ¿qué es la convergencia-divergencia de una media móvil? Acabamos de decir que el MACD se compone de dos medias móviles exponenciales que oscilan en torno a una línea central. El resultado es un indicador que oscila por encima y por debajo de esa línea.

Cuando el MACD está por encima de la línea central, significa que la media móvil de 12 periodos está por encima de la de 26, lo que indica que los precios más recientes son mayores que los anteriores.

Por el contrario, cuando el MACD está por debajo de la línea central, significa que la media móvil de 12 periodos tiene un valor menor que la de 26, lo que indica que los precios están bajando.

En otras palabras, cuanto más grande es la diferencia entre las dos EMAs utilizadas en la ecuación de la línea MACD, mayor distancia presentará el indicador con respecto a su línea media.

Cuando un par de divisas es volátil, el MACD muestra amplios movimientos en ambos lados de la línea media. Sin embargo, cuando el mercado está tranquilo, sus medias móviles convergen y el MACD se tomará un descanso cerca de la línea media.

Esta característica hace que el indicador MACD también sea útil para medir la velocidad y la volatilidad. Observe cómo cada aumento de la volatilidad se inicia después de un período de consolidación.

El indicador MACD es un indicador abierto lo que significa que las condiciones de sobrecompra y sobreventa son relativas a los anteriores máximos y mínimos de la línea MACD.

El hecho de que sea un indicador abierto implica que, a diferencia de otros osciladores con los valores ligados a una banda fija, en el MACD no hay valor máximo o mínimo. Dado que las EMAs que componen el MACD no pueden teóricamente separarse entre sí hasta el infinito, siempre retorna lógicamente hacia la línea media. Para identificar los períodos de sobrecompra y sobreventa, debemos examinar los valores pasados en el rango de valores que se hayan registrado para el MACD.

Los indicadores técnicos funcionan especialmente bien cuando se combinan entre sí. Asimismo, también funcionan bien cuando se modifican sus parámetros por defecto. Una prueba de ello es la siguiente ilustración.

En el gráfico se muestra una media móvil de 200 periodos, junto con un MACD con los siguientes parámetros: 21, 55, 8. Si Vd. se está preguntando de nuevo de donde vienen en estos números extraños, la respuesta es que pertenecen a la secuencia de Fibonacci. En la siguiente sección veremos la secuencia con más detalle, pero por ahora sólo observe cómo el ángulo ascendente de la media móvil de 200 actuó como una confirmación de las señales generadas por los cruces del MACD. El objetivo era ir con la tendencia, por lo que ningún cruce bajista del MACD se consideró válido.

¿Concibe Vd. el MACD o incluso los cruces de medias como la única manera de determinar la tendencia general en su análisis? Es verdad que estos son buenos métodos, pero que siempre producen series de pérdidas, especialmente cuando el mercado se está girando.

Existe un método que permite a los traders beneficiarse de los giros, y consiste en la identificación de las divergencias entre el precio y las líneas del MACD.

Divergencias

Una de las cosas que los traders buscan son indicios de convergencia y divergencia entre el comportamiento del precio y el indicador. La convergencia se produce cuando el indicador y la acción del precio indican una señal similar y, por tanto, se refuerzan sus señales. Pero cuando el indicador y el precio están contando una historia diferente, hay una divergencia, mostrando que el comportamiento del precio no viene apoyado por el indicador.

Hay básicamente cuatro tipos de divergencias, que pueden ser identificadas en el MACD o en cualquier otro oscilador (Estocástico, Momentum, RSI, CCI, etc.) Las divergencias, como su nombre indica, se producen cuando el precio y el oscilador se mueven en direcciones opuestas, y por lo tanto divergentes entre sí.

Los cuatro tipos de divergencias son:

Una divergencia regular simplemente significa una de dos – o que el precio ha marcado máximos crecientes mientras que el oscilador ha hecho máximos decrecientes (sería una divergencia bajista regular), o que el precio ha marcado mínimos decrecientes, mientras que el oscilador ha hecho mínimos crecientes (divergencia alcista).

Una divergencia bajista regular es un signo de que un impulso alcista puede estar fallando y que puede haber un giro a la baja inminente, mientras que una divergencia alcista, por el contrario, es una señal de que el impulso a la baja se puede agotar y puede ser interpretado como una advertencia de debilidad de la tendencia.

Las divergencias ocultas, a su vez, son signos de fortalecimiento de la tendencia: cuando el precio ha marcado mínimos crecientes, mientras que el oscilador ha hecho mínimos decrecientes (divergencia alcista oculta), o el precio ha marcado máximos decrecientes, mientras que el oscilador ha hecho máximos crecientes (divergencia bajista oculta).

El histograma del MACD, que es la diferencia entre las dos líneas del MACD, también se puede utilizar para confirmar las divergencias del MACD. Como tal, si es divergente con el precio, que puede sugerir que el movimiento se está quedando sin fuerza.

Use el MACD y el histograma para encontrar divergencias. Una doble confirmación proporcionada por ambos indicadores le permitirá filtrar algunas señales falsas y aumentar las probabilidades a su favor.

El par GBP/USD suele mostrar divergencias regulares. Un patrón muy habitual se produce los viernes por la tarde, cuando la sesión de Londres está a punto de terminar. Los traders que trabajan en esa sesión cerrarán sus posiciones y tomarán beneficios el viernes por la tarde, lo que provocará que el par active divergencias regulares contra la tendencia semanal vigente.

El par GBP/USD suele mostrar divergencias regulares. Un patrón muy habitual se produce los viernes por la tarde, cuando la sesión de Londres está a punto de terminar. Los traders que trabajan en esa sesión cerrarán sus posiciones y tomarán beneficios el viernes por la tarde, lo que provocará que el par active divergencias regulares contra la tendencia semanal vigente.

Las divergencias no deben ser vistas como estrategias autosuficientes y completas. Ciertamente pueden generar alertas fiables (que no deben confundirse con señales de compra y venta), pero sólo deben utilizarse en combinación con otro factor de confirmación como el análisis de soportes y resistencias u otro indicador técnico, a fin de obtener la confirmación en firme del giro de mercado.

Herramientas Basadas en Fibonacci

Leonardo Fibonacci explicó el crecimiento exponencial de la naturaleza a través de una secuencia de números muy conocida. En esta secuencia cada número es la suma de los dos números previos.

La secuencia empieza con 0 y 1 y continúa con: 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, etc.

Fibonacci demostró que esa secuencia puede manifestarse en la evolución de un fenómeno natural de crecimiento, como la solución a un problema matemático basado en el proceso de reproducción de un par de conejos. Sin embargo, la utilidad de la secuencia se encuentra en sus propiedades fundamentales, descubiertas en el siglo XVIII:

1. Al dividir los números consecutivos de la secuencia, es decir: : 1/1, 1/2, 2/3, 3/5, 5/8, 8/13, etc., el resultado tiende a acercarse al número 0,618.

2. Al dividir números no consecutivos de la secuencia, es decir, 1/2, 1/3, 2/5 3/8, 5/13, 8/21, etc., el resultado es el número 0,382.

3. La razón de cualquier número de la secuencia en relación al número anterior, es decir: 21/13, 13/8, 8/5, tiende a ser 1,618.

4. La razón de cualquier número de la secuencia en relación a número anteriores no consecutivos, es decir: 21/8, 13/5, 8/3, tiende a ser 2,618.

La diferencia entre los ratios y el resultado de la ecuación es mayor cuando los números utilizados en la serie son más pequeños. Por ejemplo:

144/233 = 0,618: el resultado de la ecuación es una relación precisa de Fibonacci.

144/89 = 1,6179: con un número más pequeño es el resultado de la ecuación sólo se aproxima a la proporción de Fibonacci.

144/89 = 1,6179: con un número más pequeño es el resultado de la ecuación sólo se aproxima a la proporción de Fibonacci.

El ratio 1,618 y su inverso, 0,618, fueron denominados por los antiguos griegos la "proporción áurea".

Los traders no están tan interesados en los números de la secuencia como en las relaciones entre esos números. Estos ratios pueden ser utilizados para identificar niveles de soporte o resistencia, encontrar objetivos para los movimientos de precios, o incluso para determinar el tiempo que un movimiento va a durar.

Los niveles más populares o ratios son los siguientes:

23,6%, 38,2%, 61,8% y 161,8%

El 100% que es el tamaño total del movimiento para ser analizados y su mitad, el 50%, se agregan comúnmente a los niveles de Fibonacci, aunque no son relaciones de la secuencia.

Es habitual ver una corrección del precio a un nivel de Fibonacci después de que se haya desarrollado una clara tendencia. Esto no quiere decir que las correcciones de precios se detengan con precisión en estos niveles, pero la mayor parte del tiempo los precios se ralentizarán o interrumpirán el movimiento direccional y encontrarán un soporte o resistencia temporal en un nivel de Fibonacci.

Aunque son muy útiles, los ratios de Fibonacci no son menos subjetivos que cualquier otra herramienta utilizada en el análisis técnico, ya que deja cierto margen a la interpretación y a las preferencias personales. Sin embargo, esta subjetividad es relativamente fácil de manejar, y los gráficos a continuación muestran esta flexibilidad y adaptabilidad.

En este gráfico diario del USD/CHF, se ha aplicado la herramienta de Fibonacci a los extremos de una tendencia que duró alrededor de un mes a finales de 2006. Durante casi un año, los precios se consolidaron en los retrocesos del 23,6%, 38,2% y 61,8%. El nivel de 50%, se ha omitido para mayor claridad, pero le animamos a que lo incluya también en su caja de herramientas.

En el siguiente gráfico, los puntos de referencia de la herramienta de Fibonacci fueron desplazados cuando el precio alcanzó nuevos máximos y mínimos. Observe cómo los anteriores niveles de consolidación coinciden en su mayoría con los nuevos niveles, a pesar de que se desplazó la herramienta.

En este otro gráfico, el punto superior de referencia es simplemente desplazado en el tiempo pero sigue estando en el mismo nivel de precios. Por el contrario, el punto inferior se ha colocado en un nuevo mínimo alcanzado por el precio. Una vez más, observamos cómo el precio tiene en cuenta los nuevos niveles de Fibonacci.

Al mover la herramienta a nuevos extremos, también estamos segmentando el gráfico en secciones más pequeñas, que a su vez se pueden utilizar como puntos de entrada o salida, o simplemente como niveles para ajustar el tamaño de la posición.

En el siguiente gráfico, a pesar de que la herramienta de Fibonacci se ha desplazado hacia abajo, las consolidaciones anteriores coinciden con los nuevos niveles - lo que antes era el 23,6% ahora es del 38,2%, por ejemplo.

Esto no es una coincidencia, sino más bien la forma de funcionar de este análisis y cómo el precio tiende a respetar los ratios de Fibonacci. En particular las consolidaciones especialmente fuertes tienden a producirse en los principales niveles de Fibonacci.

Pívot Points

Por definición, un Pívot Point es un punto o condición de giro, es decir, un punto o nivel en el que el sentimiento del mercado cambia de "alcista" a "bajista", o viceversa. Si el mercado rompe este nivel al alza, entonces el sentimiento se dice que es alcista y es probable que continúe su camino al alza. Por el contrario, si el mercado rompe este nivel a la baja, entonces el sentimiento es bajista, y se espera que continúe su camino hacia abajo. En los Pívot Points, el tipo de cambio se espera que muestre algún tipo de soporte o resistencia en forma de rebotes y giros.

La gran ventaja de una técnica basada en Pívot Points es el hecho de que esta herramienta se basa en el comportamiento del precio (máximos, mínimo y cierre del día) y no presenta retardo como otros indicadores técnicos Para algunas estrategias, la señal de cualquier indicador retardado podría llegar demasiado tarde, cuando el movimiento a capturar ya se ha producido. Como desventaja, podríamos ver la incapacidad de esta herramienta para adaptarse a los cambios en el precio durante la sesión ya que se usan los datos del día anterior para establecer los Pívot Points para el día siguiente.

Los Pívot Points pueden aplicar a cualquier marco temporal, pero se utilizan principalmente para identificar la dirección de la tendencia intradía, así como niveles significativos de soporte y resistencia. Por ello se visualizan mejor en escalas intradía. A pesar de que los pívots se calculan en función del día anterior, también pueden ser calculados con datos semanales o mensuales.

Donde "S" representa niveles de soporte, "R" niveles de resistencia y "P" es el Pívot Point. El máximo mínimo y cierre están representados por "H", "L" y "C" respectivamente.

Dado que Forex es un mercado abierto las 24 horas del día, existe un controvertido debate sobre la decisión acerca de la hora a la que deben tomarse los datos de apertura, cierre, máximo y mínimo de cada ciclo de 24 horas. Sin embargo, la mayoría de los traders está de acuerdo en que los pronósticos más precisos se obtienen cuando los Pívot Points se ajustan a la hora GMT. Es decir, se toma como precio de apertura el de las 0:00 GMT y como precio de cierre el de las 23:59 GMT, aunque también se suele los valores de apertura y cierre usando la hora de Nueva York (EST).

Hay una razón por la cual los Pívot Points funcionan tan bien en los mercados electrónicos actuales, aunque se crearon originalmente en un momento en que tales dispositivos no existían: estos números funcionaron muy bien cuando comenzaron a usarse en la primera mitad del siglo XX. Lo que sucedió por aquel entonces es que todo el mundo comenzó a usarlos pensando que iban a "predecir" el máximo o el mínimo del día lo que provocó que perdieran parte de su fuerza. Ello provocó que aparecieran más oportunidades para los traders de los pits operando a la contra mientras que el gran público compraba o vendía a ciegas en esos niveles. Hoy en día, con literalmente cientos de indicadores a utilizar, la idea de que mucha gente use una sola herramienta no es tan probable. Por esta razón algunos de los estudios más tradicionales están empezando a funcionar bien de nuevo.

La Acción del Precio Respaldada por los Indicadores Técnicos

Vamos a empezar esta sección con un rápido recordatorio de una lección anterior del capítulo A04: los niveles de soporte y resistencia son aquellos niveles en los que el tipo de cambio experimenta presión al alza o a la baja. Un nivel de soporte es normalmente un mínimo en cualquier patrón gráfico mostrado, mientras que un nivel de resistencia es un punto máximo en el gráfico. Estos puntos son identificados como de soporte y resistencia cuando muestran una tendencia a reaparecer.

Una vez que estos niveles están rotos, tienden a convertirse en lo contrario. Así, en un mercado alcista, un nivel de resistencia que se rompe podría servir de soporte a la tendencia, mientras que en un mercado bajista, una vez que se rompe un nivel de soporte, podría convertirse en una resistencia.

Antes de continuar con los indicadores técnicos, tenemos que tener en cuenta que la mayoría de los indicadores técnicos dependen del precio, ya que son simplemente una ecuación o fórmula que se aplica al precio.

Una media móvil es un buen ejemplo, ya que consiste en la media de un activo durante un período de tiempo determinado. Los osciladores, como el Estocástico o el RSI, miden la diferencia entre el precio actual y los precios recientes para determinar si un par de divisas está en sobrecompra o sobreventa.

La información del precio en bruto es por lo tanto de suma importancia para los traders porque a diferencia de la mayoría de los indicadores, los niveles de soporte y resistencia nos dicen que los compradores y los vendedores han establecido un punto de acuerdo. De hecho, muchos de los grandes participantes del mercado, como los hedge funds y bancos creadores de mercado, predicen los movimientos del precio y planean sus posiciones examinando principalmente los datos en bruto generados por el mercado, es decir, la acción del precio.

En este sentido, los indicadores deben servir como medio para confirmar lo que el comportamiento del precio está señalando como evidente. Veamos algunas formas de medir la fuerza de la oferta y la demanda con la ayuda de indicadores técnicos.

Osciladores y la Acción del Precio

Considere la secuencia de la acción del precio en el siguiente gráfico en el que utilizaremos el RSI para obtener una señal de venta. La tendencia bajista alcanza un nivel de soporte previo y se estanca por un tiempo. Finalmente, la demanda se agota y la oferta avanza, lo que lleva a una rotura en el punto 1.

Sin embargo, durante la fase de consolidación, el RSI estuvo la mayor parte del tiempo por debajo del nivel de 50% (e incluso por debajo del nivel de sobreventa en 30%). A partir de entonces se produce una rotura seguida de un retorno a la zona de soporte anterior que, una vez rota, se ha convertido en una resistencia.

Cuando el precio rompe a la baja por segunda vez en el punto 2, el RSI se encuentra mucho más cerca del territorio del 50%, habiendo superado el nivel de sobrecompra del 70%. Si el precio no ha sido capaz de romper el nivel de resistencia durante la condición de sobrecompra, entonces podemos concluir que la demanda fue baja en comparación con la oferta.

Generalmente, cuando el precio registra una rotura, a continuación se produce un retroceso. En este marco temporal de 4 horas, la dimensión del retroceso es de casi 200 pips y tarda 3 días en formarse. Sólo entonces la tendencia bajista reanuda su curso. El retroceso en el punto 3 indica la mejor entrada, cuando el RSI se gira ligeramente por encima del nivel 50 para volver de inmediato hacia territorio negativo.

El siguiente gráfico muestra el mismo comportamiento del precio interpretado con el Estocástico. En este caso concreto, el indicador proporciona una lectura más precisa: en las dos primeras roturas, el oscilador muestra cierta fatiga, mientras que después del retroceso el oscilador vuelve, lleno de fuerza, al territorio de la sobrecompra.

Por medio de estos dos ejemplos, hemos visto que las roturas, y en especial los retrocesos posteriores son oportunidades de trading de bajo riesgo muy fiables.

Esto pone de relieve la importancia de la acción del precio para obtener la primera evidencia de lo que está sucediendo en el mercado, y califica a los indicadores como una herramienta para confirmar lo que ya es visible en el gráfico. Los osciladores, en este caso, pueden ser utilizados para confirmar roturas porque miden la fuerza de la oferta y la demanda.

Cuando se desarrolla un método de trading, es importante pensar en una serie de argumentos técnicos a su disposición. Estos pueden venir dados por una combinación de líneas de tendencia, patrones de velas o indicadores técnicos. Cuando se enfrente a contradicciones entre ellos, simplemente debe esperar a que esas contradicciones desaparezcan.

Si, por ejemplo, el oscilador muestra una condición de sobrecompra, y el precio alcanza un nivel de soporte (recuerde: soporte significa demanda), ¡tenga cuidado! Podría ser una trampa, y que el soporte no funcionara. Las herramientas analíticas se deben utilizar al unísono con la acción del precio.

Ningún indicador revelará por completo lo que el mercado está haciendo. Pero hay algo que Vd. puede hacer para evitar entrar en operaciones basadas exclusivamente en indicadores técnicos: el uso de su criterio propio. Vd. no es un robot y nunca se convertirá en uno. Cuanto mejor aprenda a optimizar dicho criterio a través de la simplicidad, la práctica y el mantenimiento de registros, mejores serán los resultados. Preferiblemente, configure una estrategia (un conjunto de tácticas de negociación) que se adapte a su personalidad y a su forma de pensar. Pero primero, comience observando los precios, y confirme sus acciones con uno o dos indicadores técnicos que entienda bien.

El uso de demasiados indicadores técnicos es un peligro que a menudo se subestima a la hora de aplicar el análisis técnico. Cuando se acumulan muchos indicadores en el gráfico, se pierde la sencillez. Debido a que los indicadores técnicos abundan y están tan a mano en las plataformas de gráficos, los traders sin preparación a menudo gravitan en torno a ellos como la solución más sencilla para su trading. La primera experiencia de conocimiento y control puede convertirse rápidamente en una parálisis. En realidad, esto puede ser un gran inconveniente en la utilización de una herramienta que de otra manera sería útil.

Si se aplican los indicadores técnicos a sabiendas de que son meras representaciones de la acción del precio, pero no la acción del precio en sí, se centrará en hacer mejores operaciones.

Medias Móviles Combinadas

La ubicación del precio con respecto a la media móvil se puede utilizar para identificar la tendencia. Si el precio está por encima de la(s) media(s) móvil(es), la tendencia se considera que alcista. Si el precio está por debajo de la(s) media(s) móvil(es), la tendencia se considera bajista. Se trata de una técnica muy sencilla.

El siguiente gráfico del EUR/USD muestra que las señales de compra y venta pueden ser generadas usando cruces por encima y por debajo de la media móvil. Pero eso sería demasiado simplista. Vamos a filtrar algunas señales con el oscilador RSI. En el ejemplo el objetivo es localizar roturas de la media móvil simple de 200, confirmados por retrocesos. El RSI confirma esos retrocesos volviendo sobre su línea de 50%. Las dos primeras roturas de la SMA fueron de corta duración, pero el tercero era un claro ganador. Todas las roturas que no fueron confirmadas por la acción del precio y sostenidas por el RSI fueron ignoradas.

Otra técnica para la identificación de tendencias se basa en la ubicación de la media móvil más corta en relación a la más larga. Si la media móvil más corta es superior a la media móvil más larga, la tendencia es considerada alcista. Si la media móvil más corta está por debajo de la media móvil más larga, la tendencia se considera bajista. En el siguiente ejemplo, la media móvil de 21 actuó como un filtro de reducción del número de señales de 3 a 2.

Los usos clásicos de las medias móviles deben ser cuidadosamente considerados: las medias móviles son indicadores seguidores de tendencia. Sin embargo, los pares de divisas pasan mucho tiempo moviéndose en rangos laterales, lo que puede hacer que las medias móviles no sean eficaces si sólo se utilizan para identificar las tendencias. Sin embargo esto no es un problema, ya que hay otra razón por la que las medias móviles son indicadores ampliamente utilizados: se comportan muy bien como niveles de soporte y resistencia.

Esto generalmente se logra mediante la identificación de niveles anteriores de soporte y resistencia y comparándolos con la ubicación actual de la media móvil. La media móvil simple de 800 periodos puede parecer estática en cualquier gráfico - pero actúa muy bien como soporte y resistencia.

En el siguiente gráfico, el par pone a prueba el soporte de la media móvil simple de 800 períodos.

Tal y como sucede con la mayoría de las herramientas de análisis técnico, las medias móviles no deben utilizarse por sí solas, sino en conjunción con otras herramientas que las complementen. El uso de las medias móviles para confirmar otros indicadores y análisis puede mejorar enormemente sus habilidades de análisis técnico.

Combinando Pívot Points con Patrones Chartistas

Los patrones chartistas se pueden utilizar en combinación con la mayoría de los indicadores, especialmente con los que se basan en el comportamiento del precio, tales como los Pívot Points. La siguiente figura muestra un patrón de cabeza y hombros junto con los Pívot Points.

En Forex, la mayor parte de rangos de precios están delimitados por líneas horizontales con la altura suficiente en pips para hacer trading, mereciendo la pena desde el punto de vista de la relación riesgo/beneficio. El gráfico anterior es un buen ejemplo, donde dos toques aproximadamente iguales de un nivel de precios en un suelo y un fallo en la rotura de un nivel de precios en la parte superior crea un patrón potencial de cabeza y hombros al día siguiente. Observe cómo los avances de precios son interrumpidos brevemente por los soportes y resistencias de los Pívot Points.

Marcos Temporales: una Cuestión de Alcance

Hay un viejo dicho que afirma que "El tiempo es la manera natural de asegurarnos de que todo no sucede a la vez".Independientemente de si se está midiendo una tendencia en el gráfico de un minuto u observando un retroceso importante en el gráfico diario, los mismos indicadores y técnicas se pueden aplicar. Volvemos de nuevo a la idea de que los patrones de comportamiento no dependen del marco temporal. Es tan sólo una cuestión de alcance.

En todo momento el mercado está lleno de participantes que tienen opiniones diferentes acerca de la manera en qué el mercado se mueve. Una de las razones por las que sostienen creencias diferentes acerca de lo qué precio podría hacer se deriva probablemente de los marcos temporales que están examinando y con los que están interactuando. Un trader que analiza gráficos diarios puede pensar que una tendencia alcista está en proceso, mientras que un trader que examina un gráfico de 60 minutos puede pensar que el mercado está moviéndose a la baja. El hecho es que ambos pueden tener razón en sus análisis. Así que cuando se trata de discutir una oportunidad de trading, el objetivo no es saber quién tiene la razón, sino la comprensión acerca de dónde viene el argumento técnico.

Marcos Temporales: Correspondencias entre Medias Móviles

Una de las mayores razones por las que tantos traders, especialmente aquellos con un horizonte temporal de corto plazo, acuden al análisis técnico es la sincronía entre los indicadores que aparecen en los distintos marcos temporales. La tabla siguiente muestra varias medias móviles simples y su correspondencia a través de distintos marcos temporales.

La SMA de 800 periodos, por ejemplo, corresponde a la media móvil de 200 periodos en un gráfico de 60 minutos y a la media móvil de 50 periodos en un gráfico de 240 minutos.

Trabajar con varios marcos temporales requiere de algún tipo de directrices. A continuación se muestra una lista con algunas de ellas:

1. Cada marco temporal muestra su propia estructura técnica de precios.

2. En los pares menos líquidos, los movimientos de más corto plazo tienden a confundir nuestra visión global ya que pueden contener más ruido. Sin embargo, el caos aparente en un marco temporal pequeño puede ser un claro patrón definido en una escala de tiempo superior.

3. Los gráficos diarios, semanales y mensuales son más adecuados para identificar las tendencias y patrones de largo plazo.

4. Los marcos de tiempo más cortos suelen respetar los niveles técnicos de los marcos temporales superiores.

5. La oferta y la demanda expresada a través de los niveles de soporte y resistencia de los marcos temporales más altos prevalecen sobre los de las escalas temporales menores.

6. Un marco temporal superior debe ser utilizado para obtener una visión panorámica, mientras que los marcos inferiores sirven para aplicar las tácticas.

Eligiendo el Marco Temporal para Operar

Si la respuesta a cuál es el mejor marco temporal para operar fuera obvia, todo el mundo probablemente operaría en consecuencia.

Para empezar, debe quedar claro que, si bien puede observarse a través de diferentes escalas de tiempo, la serie de precios es la misma, y bajar a marcos temporales inferiores es como hacer zoom de nuestra perspectiva de la acción del precio.

A efectos de orientación e interpretación, la elección de una visión alejada o cercana responde a criterios muy similares a los que usamos en nuestro día a día: si Vd. camina por la calle mirando al suelo, es fácil que nos golpeemos con una farola, mientras que si sólo nos fijamos en el horizonte podemos tropezar con cualquier objeto del suelo. Está claro que debemos tener una visión global, mientras que observamos los detalles al mismo tiempo.

En el trading, al igual que en otras profesiones, hay una escala de tiempo que utilizamos para analizar y otra para actuar. Esta última corresponde a la distancia que nos ayuda a trabajar mejor. Un programador informático tiene una distancia más corta en su lugar de trabajo que un taxista que tiene un mayor campo visual. También los traders hacen un uso predominante de una cierta distancia con respecto a la acción del precio de acuerdo con su estilo de trading.

Dependiendo de sus objetivos, los traders actuarán en una escala de tiempo determinada y esa será su escala para hacer trading. Podemos detectar las oportunidades de trading en un marco temporal más grande, y efectivamente operar en un marco temporal inferior en el que gestionar mejor el riesgo de la posición. Obviamente, debería existir una relación razonable entre los dos marcos, entre el área potencial de beneficios en el gráfico de mayor escala temporal y el terreno utilizado para operar en el gráfico de la escala más pequeña. Analizando el panorama global en el gráfico diario y ejecutar las operaciones en el de 5 minutos es probablemente una distancia demasiado grande.

Determinar hasta qué punto es necesario hacer zoom en los gráficos depende de su enfoque de la operativa. Vd. puede comenzar respondiendo algunas preguntas:

- ¿Cómo adaptarse a un mercado de 24 horas?

- ¿Estoy disponible o necesito prestar atención al mercado en las horas más importantes?

- ¿Mi estrategia requiere seleccionar de forma precisa los puntos de entrada o no es tan sensible al precio?

- ¿Mi estrategia me obliga a estar delante de los gráficos durante largos periodos?

Por lo tanto, el plazo que Vd. elija para trabajar debe reflejar el concepto de trading que esté buscando. No debe ser demasiado grande, para evitar la pérdida de demasiadas oportunidades, ni demasiado corto debido al gran número de señales falsas dentro de los marcos temporales más pequeños. Cuanto menor sea la escala temporal, más aleatoriamente se comporta el precio. Además, es fácil perder la noción de lo que sucede si Vd. no mantiene un ojo en los gráficos de escalas temporales superiores.

Hay muchos traders que de hecho utilizan marcos temporales muy pequeños, pero lo que la mayoría de ellos hacen es usar gráficos en escalas pequeñas para definir los puntos de entrada y salida y gestionar las posiciones, mientras que la dirección de la tendencia global debe ser localizada en escalas temporales amplias. Salvo en algunos casos, la mayoría de los llamados "scalpers" no utilizan exclusivamente marcos temporales pequeños.

En última instancia, lo que se pretende mediante la combinación de gráficos de escalas grandes y pequeñas es reducir el impacto de la aleatoriedad y mejorar nuestra ventaja en el trading. Resulta fundamental tener en cuenta que el trading sin una ventaja es lo mismo que tirar una moneda para decidir en qué dirección vamos a operar.

Hemos llegado al final de este capítulo. Ahora que hemos visto la acción del precio y los indicadores técnicos, en el próximo capítulo vamos a avanzar en la exploración de los factores fundamentales que mueven los mercados, la tercera parte del triángulo del análisis del mercado. En ese momento Vd. puede decidir por sí mismo si desea basar su trading sólo en la acción del precio, completarlo con el análisis técnico, trabajar con los fundamentales, o una combinación de los tres.

Resumen de lo fundamental del capítulo B01:

- El análisis técnico puede ser empleado con eficacia y seguridad si se combina con el análisis de la acción del precio.

- Los indicadores técnicos pueden ser utilizados para generar señales de compra y venta, pero también se pueden usar para filtrar las señales falsas.

- Las correspondencias entre los distintos marcos temporales y la adecuación de varios indicadores en un nivel confirman la importancia de ese precio.

En un mercado libre, todos los movimientos de precios se reducen a una ecuación de oferta y demanda. Como se mencionó en la Unidad A, el mismo principio es válido para las divisas: una mayor demanda indica escasez y conduce a precios más altos, mientras que una demanda débil significa una bajada de precios. Al mismo tiempo, más oferta y la abundancia conduce a precios más bajos y menor oferta hace subir los precios.

En este contexto, se suele decir que los fundamentos son lo que impulsa los precios al alza y a la baja definiendo la oferta y la demanda. Pero si este principio es cierto, entonces ¿por qué asistimos periódicamente a un aumento de la demanda mientras los precios siguen subiendo? Según la teoría, debería ser al revés.

La sabiduría convencional nos dice que un abismo separa las teorías transmitidas por los economistas académicos y el día a día de aquellos que operan en los mercados. Muchos investigadores coinciden en que la separación realmente existe: los tipos de cambio exhiben volatilidad y constantes desajustes que parecen en gran medida ajenos a los fundamentos macroeconómicos.

En este módulo se examina si los traders pueden evitar esta aparente contradicción y mostrar un conjunto de orientaciones para hacer que el análisis fundamental sea operativo.

Como punto de partida, veremos de los diferentes modelos utilizados en el análisis fundamental. A continuación, le guiaremos mediante explicaciones acerca de cómo utilizar este tipo de análisis para obtener una visión a largo plazo de hacia dónde se dirigen los precios, así como algunos consejos sobre cómo usarlo para la previsión a corto plazo. Y, por último, una perspectiva de mercado diferente se cubrirá con la ayuda de indicadores de sentimiento.

1. Teorías Básicas del Análisis Fundamental

Uno de los debates dominantes entre los analistas financieros es la validez relativa de los dos enfoques primarios del análisis de mercados: el análisis fundamental y técnico. Hay varios puntos que diferencian entre análisis técnico y fundamental, pero es cierto que ambos estudian las causas de los movimientos del mercado y ambos intentan predecir el comportamiento del precio y las tendencias del mercado. Los fundamentales, tema principal de este Módulo, se centran en las teorías financieras y económicas, así como los acontecimientos políticos, para determinar las fuerzas de la oferta y la demanda.

En general, el tipo de cambio de una moneda frente a otras es un reflejo de las condiciones de la economía de ese país, en comparación con las economías de otros países. Este supuesto se basa en la creencia de que el tipo de cambio es determinado por la salud subyacente de las dos naciones involucradas en el par.

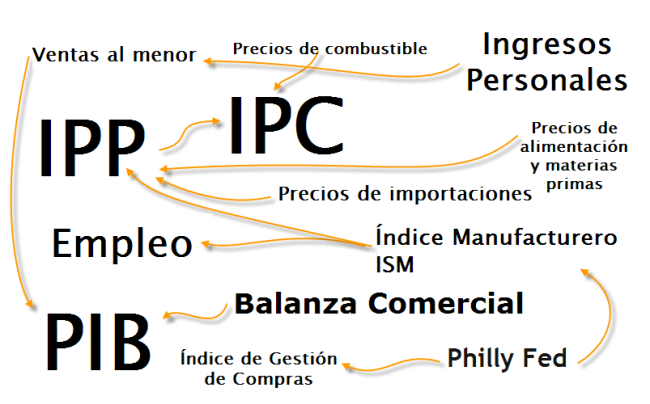

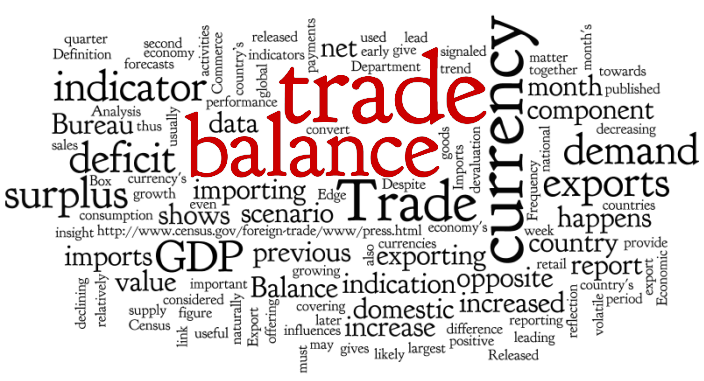

Cuando se evalúa una divisa en relación a la de otro país, el análisis fundamental se basa en una comprensión amplia de las estadísticas macroeconómicas y de los eventos. Por lo general, se examinan los elementos principales subyacentes que influyen en la economía de una determinada moneda. Estos podrían incluir, por una parte, indicadores económicos tales como tipos de interés, inflación, desempleo, oferta monetaria y tasa de crecimiento. Por otro lado, también se examinan las condiciones socio-políticas que podrían tener un impacto en el nivel de confianza en el gobierno de una nación y afectan el clima de estabilidad.

Los analistas fundamentales utilizan diferentes modelos para examinar los valores de una divisa y prever sus movimientos futuros. A continuación se describen los principales modelos para la previsión de los precios de una divisa, sus principios y limitaciones.

Paridad del Poder Adquisitivo

El modelo de paridad del poder adquisitivo se basa en la teoría de que los tipos de cambio entre las divisas están en equilibrio cuando su poder adquisitivo es el mismo en cada uno de los dos países. Un aumento en el nivel de precios domésticos de un país supondrá un cambio en su tasa de inflación. Cuando esto sucede, se espera que dicha tasa de inflación sea compensada por un cambio equivalente pero de signo opuesto en el tipo de cambio. De acuerdo con el modelo de paridad del poder adquisitivo, si el valor de una hamburguesa, por ejemplo, es 2 dólares en EEUU y 1 libra en el Reino Unido, el cambio GBP/USD debe ser de 2 dólares por libra (GBP/USD 2,0000).

¿Qué pasa si el tipo de cambio interbancario está a GBP / USD 1,5000? En este caso, la libra esterlina se considerará que está infravalorada mientras que el dólar estará sobrevalorado.

Por lo tanto, según este modelo las dos divisas deben converger hacia la relación 2:1, lo que es la diferencia de precio de los mismos productos en ambos países. Esto también significa que cuando la inflación de un país va en aumento, el tipo de cambio deberá depreciarse en relación a otras monedas, con el fin de volver a la paridad.

Al leer acerca de la paridad del poder adquisitivo, se dará cuenta de que muchos autores comparan precios de hamburguesas. Hay una razón por la cual las hamburguesas son un ejemplo muy conocido: la publicación semanal "The Economist" publica el índice Big Mac que es una manera informal de medir el poder adquisitivo de dos países comparando el precio de una hamburguesa Big Mac vendida por McDonald's.

Una medida más formal es publicada por la Organización para la Cooperación y Desarrollo Económico (OCDE) usando una cesta de bienes de consumo y proporcionando información sobre si las distintas divisas se encuentran infra o sobrevaloradas frente al dólar.

Puede utilizar los siguientes enlaces para comparar ambos indicadores:

Índice Big Mac

OECE PPP Index (haga clic en “OECD statistics on Purchasing Power Parities (PPP)”)

Una medida más formal es publicada por la Organización para la Cooperación y Desarrollo Económico (OCDE) usando una cesta de bienes de consumo y proporcionando información sobre si las distintas divisas se encuentran infra o sobrevaloradas frente al dólar.

Puede utilizar los siguientes enlaces para comparar ambos indicadores:

Índice Big Mac

OECE PPP Index (haga clic en “OECD statistics on Purchasing Power Parities (PPP)”)